【作者简介】

Lisa Wei,CVA、CFA持证人,现就职于某央企海外新能源开发部门,六年投资工作经验,五年新能源行业估值投资经验,曾就职于世界500强能源类外企以及能源类央企,参与多个海内外新能源类项目投资,曾担任估值培训以及CFA培训讲师。

【听作者说】

作为CVA及CFA持证人,第一次听到LCOE指标时一脸懵,心想不能表现出自己的外行,便强装镇定,后经搜索发现,这个指标的计算方法五花八门,所幸找到了比较靠谱的参考信息,便建模分析LCOE到底算出来的是什么,于是有了下文。

「 详 解 」

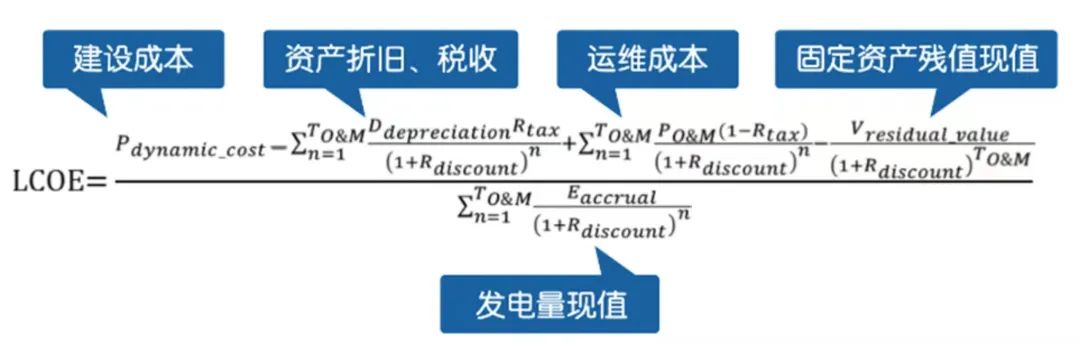

期初建设成本:动态投资所有成本的现值;

折旧抵税收益(累计现值):期初投资作为一次性投入,列在项目的成本中,而折旧不是现金支出,但是可以带来可抵税的收益,所以这部分收益可作为总投资成本中的减项处理;

运维成本(累计现值):光伏、风电项目的运维费用比较简单,包括运营维护、保险、管理费用等。同样,运维成本作为一项税前费用,需减去所得税部分的影响;

残值(现值):在项目实际运营结束后的残值的现值;

发电量(累计现值):项目在运营期内发电量的累计现值。

IRR,内部收益率(Internal rate of return),同时考虑了项目寿命期内的收益(现金流入)与投资总额(现金流出),便于与行业基准的投资收益率进行对比;可以区分项目层面与股东层面的收益;可以根据项目的风险敞口不同,调整要求的内部收益率,通常来说,风险越高,要求达到的内部收益率标准就越高。根据现金流的情况可以一定程度地反映项目风险的独特性,可判断项目的收益质量、偿债能力等;但与LCOE相比,IRR的计算过程复杂很多。

LCOE,平准化度电成本(Levelized Cost of Energy),用于横向比较不同类型(如光伏、风电、火电等)发电项目的成本,以作为电价的参考;与IRR需要计算出整个项目周期的现金流,搭建完整的模型相比,LCOE的计算更为简单;不过LCOE仅适用于发电行业,若单独看LCOE这个数据,无法判断项目整体的收益情况。

在实际工作中,不同机构在LCOE计算方法上始终有细微差别,使得一些项目在使用LCOE进行对比时会产生歧义,不正确的计算方式所对应的结果也失去原有的价值。本文通过一个简单的光伏项目财务模型,对比LCOE与电价的关系,发现二者之间的联系。

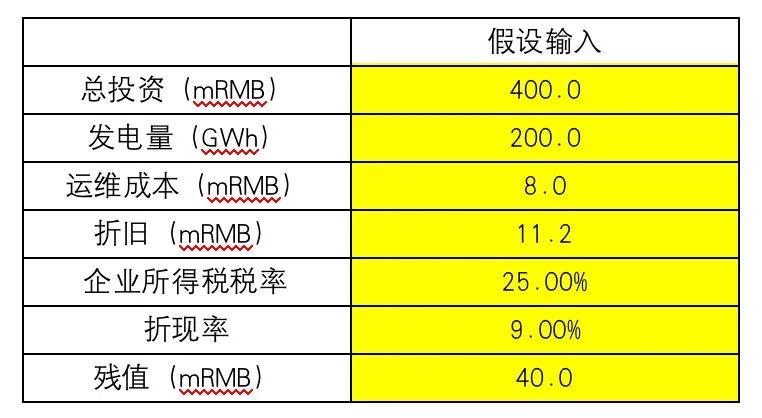

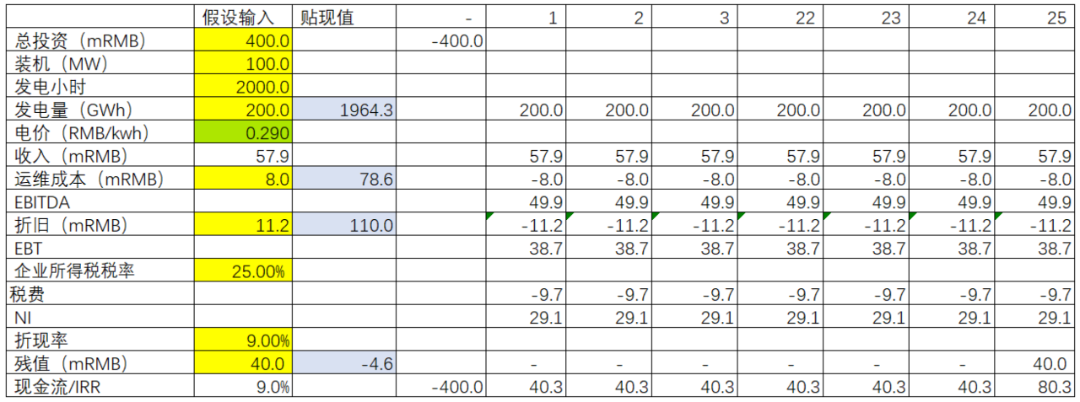

首先,LCOE计算公式没有考虑融资方面的假设,以一个无融资假设的项目的简单测算为例:假设投资一个100兆瓦的光伏项目;期初建设成本每瓦4元,总计4亿元;运维成本每年每瓦8分,年运维成本为800万元;年发电2000小时,即年发电量200GWh;70%的期初投资可用于固定资产折旧,折旧年限为25年,即每年折旧1120万元;残值占期初总投资的10%;企业所得税税率25%;折现率按照9%来计算。具体假设如下表:

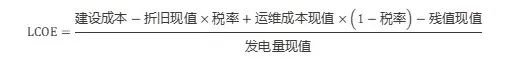

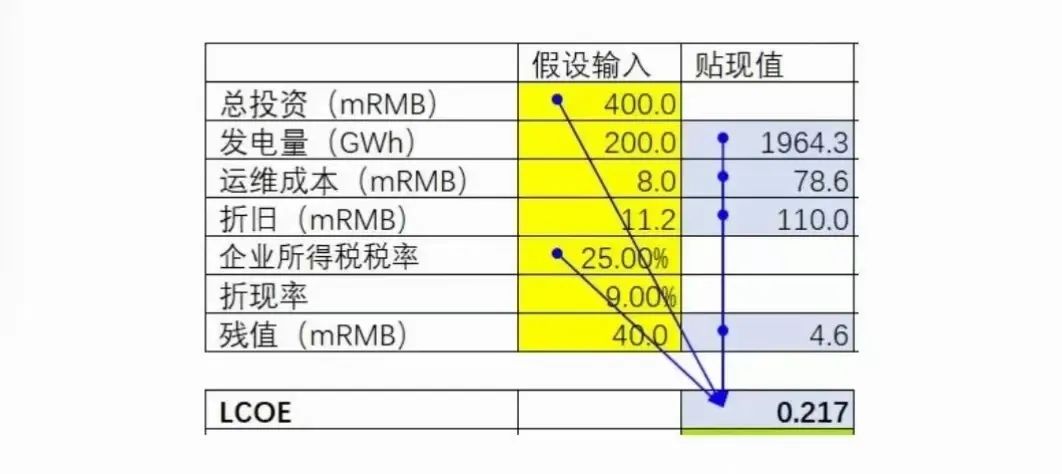

根据上述公式和9%的折现率去计算LCOE:

①期初建设成本为4亿元,②年折旧1120万元,25年折旧累计现值为1.1亿元,③年运维成本800万元,累计现值为7860万元,④项目残值4000万元,现值为460万元,⑤年发电量为200GWh,项目在运营期内的发电量的累计现值为1964.3GWh;计算得出LCOE为0.217元/千瓦时。具体的公式和计算如下图:

以上模型用于了解计算过程,确认数字之间的关系,假设可以进一步细化,比如考虑光伏发电量的衰减,运维成本的递增等,假设调整后LCOE的结果会更精确,但并不会影响目前的计算过程。

单独看LCOE这个数值,反映了发电成本,但是LOCE跟电价的关系是什么呢?根据目前的假设进行简单的现金流计算,以9%的收益率为目标,采用Excel单变量求解的方式,反算出可以达到该收益率的电价为0.29元每度,计算过程如下表:

通过计算发现,所得电价不同于LCOE,考虑LCOE是去除税费影响后的成本,将税率调整为0%后,LCOE会上升至0.29,与电价一致,或在电价(0.29元/度)中去除税费的影响,与(1-税率)做乘法后得0.217,与LCOE一致。由此可得,在这个简化模型中,当折现率与内部收益率相同时,LCOE等于税后电价。

LCOE可用于收益率的复核

就一个项目的财务模型搭建而言,大型项目为了避免人为的错误,在预算充足的情况下,往往会请第三方机构单独对模型结果进行校对。但是对于规模相对较小的项目,使用LCOE进行校对不失为一个不错的选择,几乎覆盖了全部的技术假设,同时简单易计算。校对时需要注意的细节,将在下文「LCOE的局限性」详述。

LCOE可用于最优投资方案的选择

通过对比不同方案的LCOE,可以综合判断项目的建造成本与运维质量。在绿地项目收购中,项目的电价往往是通过PPA(Power Purchase Agreement,购电合同)锁定的,而项目的总造价、运维成本以及担保的电量则是需要确定的部分。根据设置的基准收益率要求,可推算如何配置EPC方、设备商、运维方可使LCOE低于除税费后的PPA电价,从而实现更高的收益率。同理,在投标项目中,电价就像短跑运动员的秒数一样,可谓分秒必争,直接使用LCOE作为电价的计算,未免颗粒度太大,但是LCOE已经覆盖了几乎全部的主要假设,通过对比LCOE可选出最优的技术方案。

与风险和收益率的关系相同,成本(EPC成本和运维费用)与发电量之间的关系是需要被综合考虑的,LCOE就像它们之间的系数。

用于储能行业最优充放方案的选择

近两年,随着新能源发电占比的升高,大型储能也逐步进入商业阶段,LCOE作为电力行业的专属定量指标,也会对储能类项目决策提供帮助。结合储能的衰减特性,不同充放电方案所用电池寿命期不同,为满足功率曲线,后期可能需要更换一定比例的电池,这就意味着不同方案的总投资不同。用LCOE这种计算度电成本的方式,可以用于确定最优的充放电方案。

储能项目的逻辑与火电项目类似,充电成本就像燃料成本一样,好在充电的电费是度电单位成本,可以直接减掉,所以在LCOE中不用考虑充电成本,计算所得储能项目的LCOE可以与市场电价的峰谷价差进行比较,以判断盈利能力。

LCOE的计算未考虑项目融资

回顾LCOE计算公式,计算中没有考虑关于融资方面的假设,因此应采用全投资收益率(加权平均资本成本)作为计算LCOE折现率的参考。若项目在做决策时是参考股本金层面的收益率,则LCOE的可参考性就降低了,因为无法确定准确的折现率,且对单一项目来说,全寿命期的资本结构也是动态变化的。

LCOE无法考虑税收优惠的影响

LCOE中对税率的处理隐藏了税率为固定值的假设,在实际操作中会有所限制。如考虑国内针对新能源项目的税收优惠政策(三免三减半)以及增值税的抵扣规定,LCOE的计算公式还需进一步调整,如果是海外某些国家的税收优惠是采用定量抵减额的方式,则在LCOE的计算中便无法包含这部分的税收优惠。

LCOE仅可作为电价的参考

结合以上模型可知,LCOE可以作为税后电价的参考,但无法直接使用,因为电价的构成往往是复杂且波动的。目前新能源项目的发电收入大部分是基于PPA电价和市场电价。PPA的电价大多会随指数调整,且可能同时签署多个PPA,而市场电价则难以预测。随着电力市场的逐步成熟及新能源占比的上升,全球的市场电价波动愈发剧烈,个别项目或国家还存在容量电价或绿证收入,且会随电力市场情况调整。正是电价构成的复杂性,使得LCOE作为电价参考的可靠度有所下降。

新能源的发展还在路上,行业的蓬勃带来了挑战,也带领我们不断前行,期待远处的光芒万丈,雨过总会天晴,这样光伏板子就可以发更多的电了!

领取模型